배터리 셀·소재 업체들, 폐배터리 재활용 공략속도 높여

'재활용 인센티브 혜택·희귀 광물 재확보' 블루오션될 듯

LG에너지솔루션, SK온, 삼성SDI, 에코프로, 포스코퓨처엠 등 배터리 업계가 폐배터리 재활용 시장에 주목하고 있다.

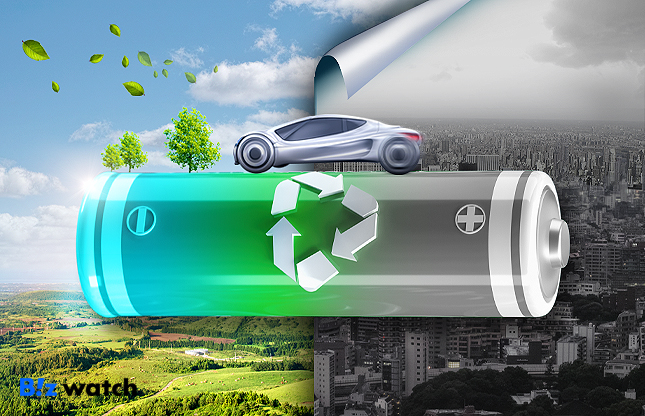

전기차가 빠르게 보급되는 만큼 향후 수명이 다한 폐배터리 발생량도 늘어날 것이기 때문이다. 배터리 셀·소재 업체들은 폐배터리 재활용을 사업에 투자해 세계 각국의 배터리 재활용 관련 규제들을 충족하고, 핵심 광물을 안정적으로 수급하겠다는 구상이다.

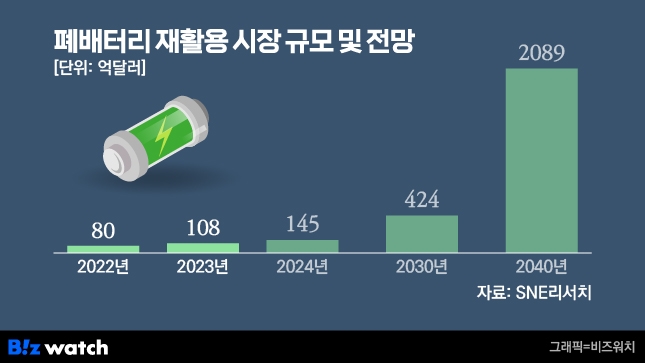

폐배터리 재활용, 2040년 281조원 성장

시장조사업체 SNE리서치에 따르면 전 세계 폐배터리 발생량은 올해 18GWh(기가와트시)에서 2030년 338GWh, 오는 2040년엔 3339GWh까지 확대될 전망이다.

폐배터리 발생량이 대폭 늘면서 폐배터리에서 핵심 원료를 추출하는 재활용 시장도 가파른 성장세가 예상된다. 폐배터리 재활용 시장은 올해 108억달러(약 14조원)에서 2030년 424억달러(약 52조원), 2040년 2089억달러(약 281조원)로 해가 갈수록 더 가파르게 성장할 전망이다.

배터리 생산량이 늘어나고 있다는 점도 폐배터리 재활용 시장을 키우는 요인이다. 스크랩(배터리 제조 과정 중 발생한 불량품)은 대부분 재활용에 활용할 수 있다. 배터리 셀 업체들이 생산능력을 확장하는 만큼 스크랩도 늘어난다. 재활용에 투입될 원료가 늘어나는 셈이다.

폐배터리 시장 성장에 발맞춰 국내 배터리 셀·소재 업체들도 관련 사업에 뛰어드는 추세다.

LG에너지솔루션은 LG화학과 함께 지난 2021년 북미 폐배터리 재활용 전문 업체인 '라이 사이클(Li-Cycle)' 지분 2.6%를 확보했다. 이를 위해 투입한 금액은 총 600억원이다. 이 밖에도 지난 8월엔 중국 코발트 생산 업체 화유코발트와 함께 폐배터리 재활용 합작법인을 설립했다.

SK온과 삼성SDI는 국내 배터리 재활용 업체인 성일하이텍과 협력을 강화하고 있다. SK온의 모회사인 SK이노베이션은 성일하이텍과 합작 법인 설립을 준비하고 있다. 삼성SDI는 지난 2019년 성일하이텍이 발행한 전환사채 2000억원을 인수했다. 이후 2021년 9월 전환권 행사를 통해 보통주 105만8929주를 확보했다. 그 결과 현재 삼성SDI는 성일하이텍 지분 8.73%를 보유하고 있다.

양극재 제조 업체인 에코프로와 포스코퓨처엠 역시 배터리 재활용 분야에 큰 관심을 갖고 있다. 포스코퓨처엠은 포스코HY클린메탈을 통해 재활용 원료를 확보한다. 포스코HY클린메탈은 니켈 2500톤, 코발트 800톤, 탄산리튬 2500톤 등을 추출해 포스코퓨처엠 양극재 광양공장에 공급할 계획이다.

에코프로는 배터리 재활용을 맡고 있는 에코프로씨엔지를 통해 배터리 재활용 사업을 확대하고 있다. 현재 에코프로씨엔지의 생산능력은 연간 약 3만톤 규모다. 에코프로씨엔지는 연내 착공할 제2공장 외에도 향후 헝가리, 캐나다에 해외 생산 라인을 구축해 오는 2027년 총 6만1000톤 규모까지 생산능력을 확대할 계획이다.

아울러 에코프로는 최근 기아, 현대글로비스, 에바사이클, 경북도청, 경북테크노파크와 '배터리 생태계 활성화를 위한 얼라이언스 구축 업무협약'을 체결했다. 에코프로는 지금까지 양극재 제조과정에서 나오는 스크랩, 배터리 셀 제조회사에서 공급받는 폐배터리만을 재활용에 투입했다. 이번 협약을 계기로 에코프로는 배터리 재활용 사업 영역을 전기차 폐배터리까지 확대했다.

규제 피하고 원료 확보하고 '일석이조'

배터리 셀·소재 업체들의 폐배터리 재활용 시장 진출 배경엔 배터리 원료 수급이 점차 어려워지고 있다는 점도 이유다. 폐배터리 재활용을 통해 리튬·코발트·니켈 등의 핵심 원료광물들을 보다 저렴한 가격에 안정적으로 확보하기 위해서다. SNE리서치는 2024년부터 니켈 공급량이 수요를 따라가지 못할 것으로 분석했다.

SNE리서치에 따르면 폐배터리와 스크랩에서 추출된 핵심 광물 규모는 2040년 총 619만6000톤으로 예상된다. 광물 별로 살펴보면 리튬 108만톤, 니켈 255만2000톤, 코발트 27만8000톤 등이다.

SNE리서치는 "수입 의존도가 높은 니켈, 코발트, 망간, 리튬의 경우 배터리 재활용을 통해 핵심 소재를 안정적으로 조달할 수 있다"며 "배터리 재활용은 핵심 광물을 직접 확보하는 것 보다 탄소 배출량이 적다는 장점도 있어 환경적으로도 배터리 재활용은 필수적"이라고 설명했다.

미국의 인플레이션 감축법(IRA), 유럽연합이 발표한 배터리 법(EU Battery Regulation), 핵심광물원자재법(CRMA) 등 각국 정부가 배터리 재활용 산업에 우호적인 제도와 정책을 계속 내놓는 것도 배터리 업체들을 재활용 시장으로 끌어들이는 원인이다. 국내에서도 2024년부터 재활용·재사용한 '순환 원료' 사용을 촉진하는 '순환경제사회 전환 촉진법'이 시행된다.

미국은 IRA를 통해 자국 내에서 생산된 재생원료를 사용하면 세제 혜택을 제공할 방침이다. EU는 배터리 법에 배터리를 만들 때 폐배터리에서 뽑아낸 원료를 의무적으로 넣어야 한다고 명시했다. 재활용 원료 사용 비율은 2030년 코발트 12%, 리튬·니켈 각각 4%에서 2035년 코발트 20%, 리튬 10%, 니켈 12%로 늘어난다.

배터리 업계 관계자는 "배터리 셀이나 소재 업체들 입장에선 배터리 재활용을 통해 코발트 같은 희귀하고 비싼 광물을 안정적으로 확보할 수 있다는 것이 가장 큰 장점"이라며 "점차 광물 수급이 어려워지는 상황에다 여러 국가에서 배터리 재활용 장려 정책을 시행하면서 폐배터리 재활용 시장은 '블루오션'이 될 것"이라고 말했다.